*數(shù)據(jù)來源:公司財報,公司公告

1.半導體硅片

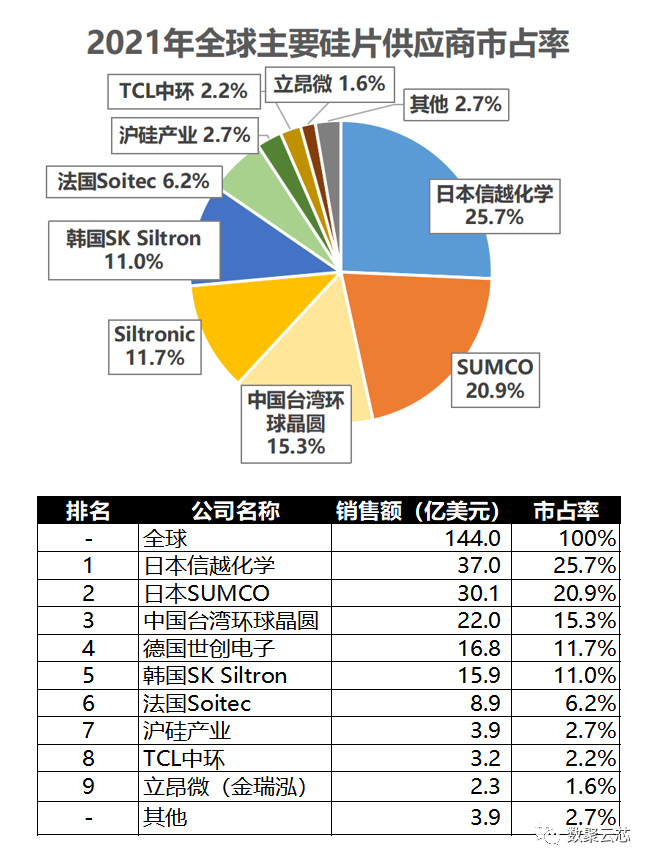

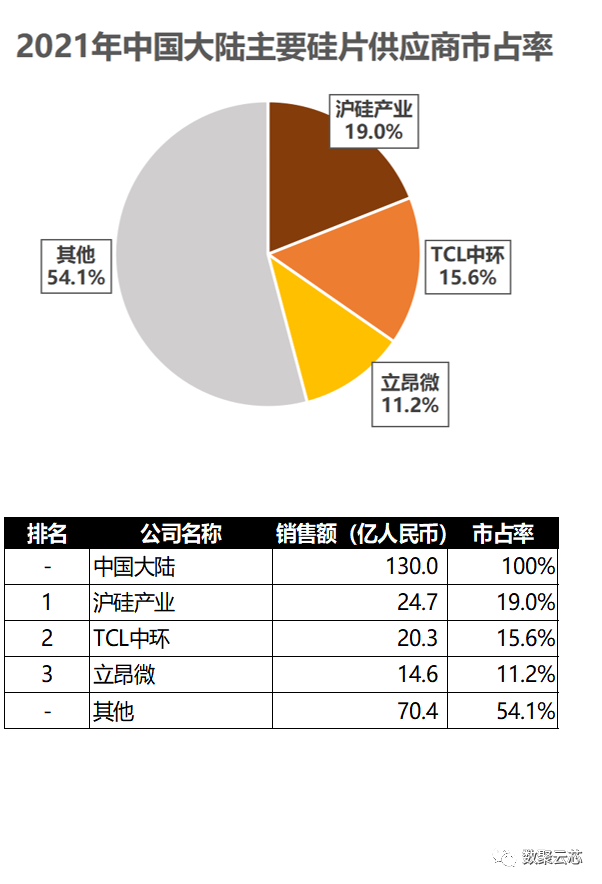

立昂微是國內第三大半導體硅片供應商���,2021年半導體硅片營收14.6億人民幣(約2.3億美元)��,承包了中國大陸11.2%的市場份額���,全球市占率約1.6%。

*數(shù)據(jù)來源:

市場規(guī)模估計:前瞻研究院����,亞化咨詢

銷售額:公司官網

立昂微自2015年收購浙江金瑞泓后才進入半導體硅片生產領域,浙江金瑞泓��、衢州金瑞泓�、金瑞泓微電子與嘉興金瑞泓為其主要負責硅片生產與銷售的子公司。浙江金瑞泓與衢州金瑞泓主要產品涵蓋4-8吋的硅研磨片�����、硅拋光片����、硅外延片等,其中浙江金瑞泓是目前我國*具有硅單晶錠�、硅研磨片����、硅拋光片與硅外延片制造較為完整產業(yè)鏈的半導體企業(yè)��;而金瑞泓微電子與嘉興金瑞泓則主要從事12吋半導體硅片業(yè)務����,致力于推進12吋硅片產業(yè)化����。

其主要硅片產品信息如下表所示。

*資料來源:公司官網��,招股說明書

其中����,在8吋(200mm)及以下半導體硅片領域,立昂微已具備相對成熟的制造工藝��,憑借其較為穩(wěn)定的質量與相對齊全的規(guī)格門類���,獲得了略高于國內競爭對手的定價���;在重摻系列的某些優(yōu)勢品種上���,定價甚至超過全球頭部硅晶圓供應商。

而在12吋(300mm)硅片領域����,立昂微尚屬于新進入者,正處于產能爬坡的前期階段�。雖然其自主開發(fā)了12吋單晶生長的核心技術,在市場份額上也具有一定優(yōu)勢��,但同時上海新昇���、中環(huán)*���、有研半導體等國內廠商也在積極推進12吋硅片產業(yè)化,可能面臨較大的市場競爭壓力����。

2.半導體功率器件

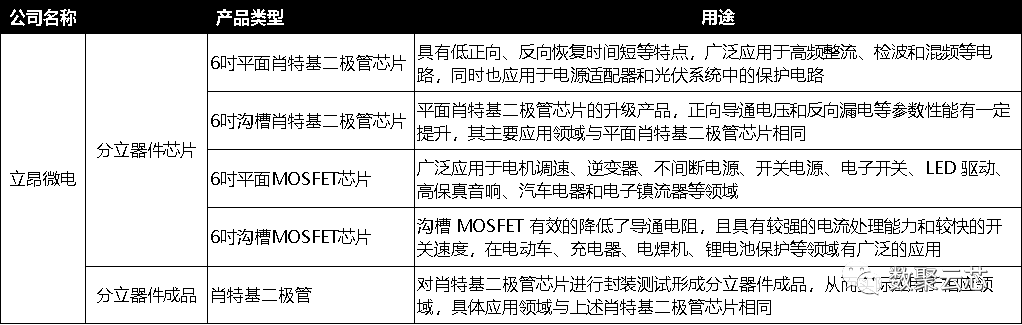

立昂微自2002年設立以來,其核心業(yè)務即為半導體分立器件芯片的研發(fā)�����、生產和銷售����,主要聚焦于功率器件領域��,主要產品包括肖特基二極管芯片�����、MOSFET芯片等;2017年以委外加工模式將產品線拓展延伸至半導體分立器件成品���,從而實現(xiàn)對半導體分立器件生產流程的完整布局�����。

立昂微的分立器件(功率器件)產品主要由母公司立昂微電負責研發(fā)�、生產與銷售�����。具體產品信息如下表所示��。

*資料來源:公司官網��,招股說明書

經過多年發(fā)展��,立昂微已擁有完整的肖特基二極管芯片生產線,產品以中高端肖特基二極管芯片為主���,在生產技術��、產品質量���、成本控制等方面具有較強競爭優(yōu)勢,廣泛應用于各類電源管理領域��;而MOSFET芯片產品作為后期導入的產品尚未形成較強的市場競爭力����。

3.化合物半導體射頻芯片

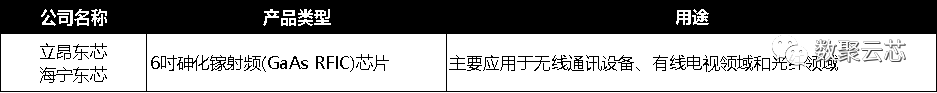

立昂微子公司立昂東芯、海寧東芯為其專門負責化合物半導體射頻芯片設計�、制造與銷售的子公司,主要產品為6吋砷化鎵射頻芯片�,應用于無線通訊設備、有線電視和光纖等領域�。其中,立昂東芯生產的微波射頻集成電路芯片系能夠滿足連續(xù)廣域覆蓋�、熱點高容量、低時延高可靠和低功耗大連接等場景����,廣泛應用于5G手機中的射頻前端芯片����。

具體產品信息如下表所示����。

*資料來源:公司官網,招股說明書

其化合物半導體射頻芯片業(yè)務經過多年的技術積累與客戶認證��,有了跨越式發(fā)展�����,開發(fā)出了5G應用的HBT���、0.15μm E&D-mode pHEMT以及VCSEL等一批具有低成本、高性能����、高一致性、高可靠性特點的工藝和產品�,并陸續(xù)進入市場。

二�、歷史沿革

立昂有限于2002年3月19日成立,2011年11月16日整體變更為股份有限公司�,2020年9月11日在上交所上市�。

自成立以來���,立昂微積極進行業(yè)務拓展:

2013年���,立昂微成功引進日本三洋半導體5吋MOSFET芯片生產線及工藝技術;

2015年���,立昂微換股收購浙江金瑞泓�����,成為橫跨半導體分立器件和半導體硅片兩大細分行業(yè)的半導體平臺企業(yè)�����;2016年投資設立子公司衢州金瑞泓��,專注于200mm硅外延片的生產與銷售�;

2016年����,立昂微通過了國際*汽車電子客戶博世(Bosch)和大陸集團(Continental)體系認證,成為國內少數(shù)獲得車載電源開關資格認證的肖特基二極管芯片供應商;

2015年11月��,立昂微投資設立子公司立昂東芯���,2021年1月成立子公司海寧東芯���,專注于化合物半導體射頻芯片的技術研發(fā)與生產;

2017年���,立昂微以委外加工模式將產品線拓展延伸至半導體分立器件成品��,從而實現(xiàn)對半導體分立器件生產流程的完整布局����;

2018年9月�����,立昂微投資設立子公司金瑞泓微電子��,致力于推動12吋半導體硅片產業(yè)化��;2022年4月收購國晶(嘉興)半導體有限公司并更名為嘉興金瑞泓���,充分發(fā)揮兩個12吋硅片基地之間的技術互補���、產能互補作用;

……

其具體發(fā)展歷程可由下圖表示�����。

*資料來源:公司公告���,招股說明書

三�����、財務分析

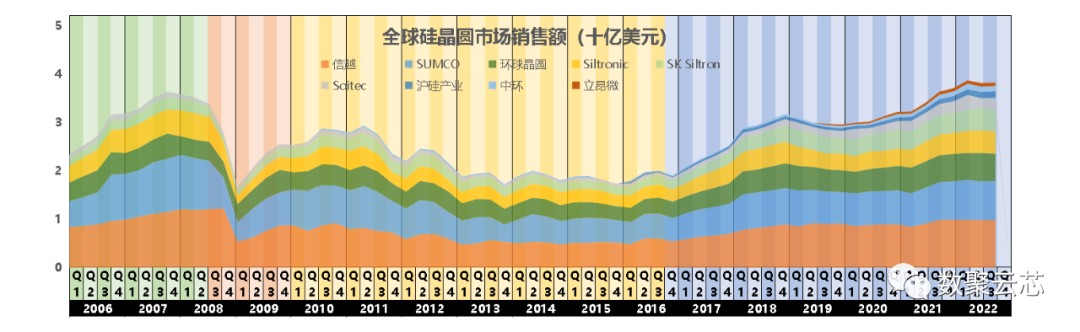

在以往的研究中�����,我們發(fā)現(xiàn)硅晶圓及其所屬半導體行業(yè)均具有典型的周期性特征����。根據(jù)對2006年以來硅晶圓行業(yè)生態(tài)的研究��,可以將其大體分為泡沫期��、崩潰期、蕭條期�����、恢復期四個階段���,分別具有以下特征:

泡沫期:世紀初-2008年上半年�����,高泡沫�、快速發(fā)展時期��;

崩潰期:2008年下半年-2009年����,遭受打擊、急速下跌時期�;

蕭條期:2010年-2016年底前,陷入冰點����、徘徊不前時期�;

恢復期:2016年底-今��,走出危機�����、穩(wěn)定增長時期���。

在泡沫期內,受到技術革新與下游需求的共同拉動�,硅片行業(yè)迎來高速發(fā)展。隨著21世紀初300mm晶圓的*投產���,單位面積生產成本大幅降低����,同時下游芯片市場需求高漲��。這種高增長被認為是半導體器件公司積極擴張12吋晶圓產線以及以DRAM和NAND FLASH為中心的存儲半導體需求增長的貢獻����。

2008年金融危機加速了泡沫的破滅,供需矛盾進一步激化���,硅片行業(yè)進入崩潰期�����。泡沫期內各大供應商紛紛擴產導致供過于求����,隨著全球性的金融危機波及到半導體行業(yè),市場萎縮�,硅片需求量驟減,在這一時期出貨面積與銷售金額均發(fā)生了大幅下降��,整個行業(yè)到達冰點�����。

2009年后金融危機的影響逐漸消除����,但硅晶圓供給過剩的矛盾仍未解決,2010至2016年�����,硅片行業(yè)進入價格與銷售額雙疲軟的蕭條期����,硅晶圓單位價格持續(xù)下降。這個下降趨勢一直持續(xù)至2016年底過剩產能得到充分消耗后才有所回升��。

經歷了十年低回調整�,2017年后隨著整個半導體行業(yè)的需求高漲,硅片行業(yè)進入恢復期���。在此期間出貨面積再創(chuàng)新高��,過剩產能得到消化�����,甚至出現(xiàn)供不應求狀況��,硅晶圓銷售額與單位價格均有明顯回升�����。至此���,危機的影響才得以完全消除。

*注:

①數(shù)據(jù)來源:

硅晶圓銷售額——主要公司財報��,整理參考《全球硅晶圓市場研究報告》2018年 作者:關牮����、肖雋翀

半導體銷售額——SIA

對于行業(yè)周期的詳細分析可參見《SUMCO歷史沿革及成本分析》2022年 作者:張朦月

https://mp.weixin.qq.com/s/RdSV9Dbk3Op4a_FVkA4hiw

②立昂微硅晶圓營收采用其半導體硅片分部數(shù)據(jù)(由浙江金瑞泓��、衢州金瑞泓�、金瑞泓微電子與嘉興金瑞泓組成)����,浙江金瑞泓自2000年開始經營硅片業(yè)務,但由于披露原因暫缺2019年中報之前數(shù)據(jù)�����。

以下將分別從營業(yè)收入��、毛利水平�、研發(fā)投入等角度展開分析,并與主要晶圓供應商進行比較���,以探究立昂微半導體硅片業(yè)務的業(yè)績表現(xiàn)���、競爭優(yōu)劣勢以及市場定位。

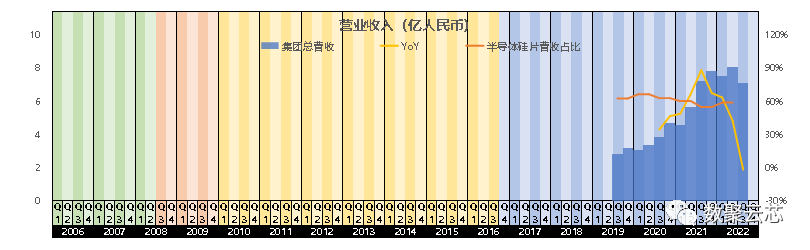

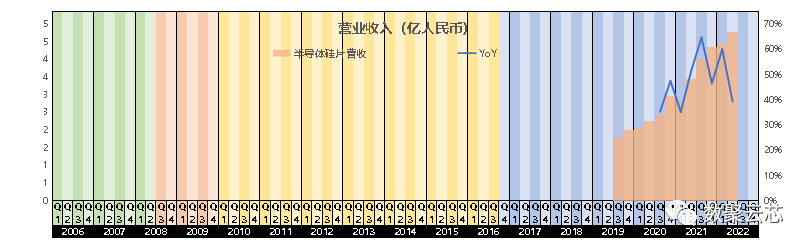

(一)營業(yè)收入

*注:

數(shù)據(jù)來源:公司財報

由于立昂微僅在部分年度中報與年報中披露部門營收���,故季度數(shù)據(jù)為采用半年度數(shù)據(jù)根據(jù)營收比例推算得出����。

立昂微2015年通過收購浙江金瑞泓進入硅片生產領域。而其子公司浙江金瑞泓則早在2000年后就開始了半導體硅片的研發(fā)���、生產與銷售,被收購時已具備一定生產規(guī)模���。

泡沫期內���,全球300mm硅片的*投產使得單位生產成本空前降低,硅晶圓行業(yè)迎來爆發(fā)式增長�����;盡管浙江金瑞泓起步時間較早��,卻并未趕上這波建設300mm產線的熱潮�����,中國廠商仍以6吋及以下硅片生產為主��。經過金融危機所導致的崩潰,在蕭條期初���,12吋片需求的增加帶動硅片市場開始回暖���,而部分中國廠商則將重心轉移到了8吋片的生產,優(yōu)勢企業(yè)脫穎而出���,12吋晶圓仍完全依賴進口�����。

進入恢復期以來�,中國的半導體硅片行業(yè)進入加速發(fā)展階段��,各大廠商為*占市場份額紛紛擴產�����,中國半導體硅片市場的增速遠超全球平均��。立昂微也在2021年迎來了飛速發(fā)展����,總體營收規(guī)模與半導體硅片營收與2020年相比均翻倍。與此同時,在這一時期中國廠商也紛紛開啟了12吋產線建設:繼上海新昇率先完成300mm硅片量產出貨后�,中環(huán)*、有研半導體也紛紛推出了300mm產品����。在此方面,立昂微于2018年9月投資成立了專注于12吋硅片生產的子公司金瑞泓微電子��,并于2022年4月收購嘉興金瑞泓���,充分發(fā)揮兩個12吋硅片基地間技術互補、產能互補作用����。

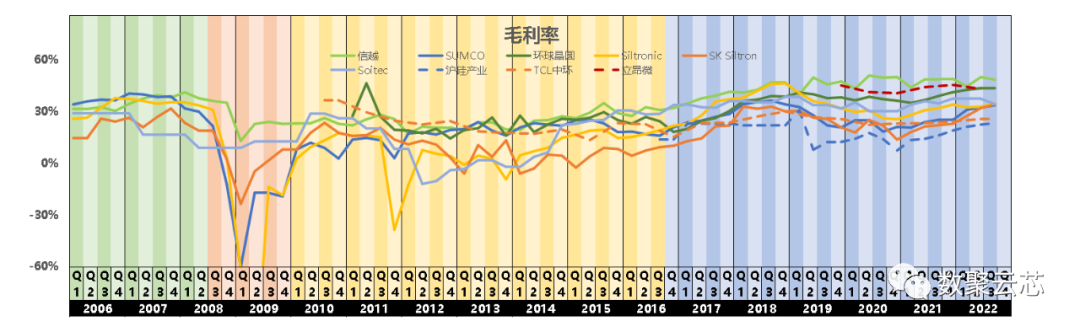

(二)毛利率

*注:

數(shù)據(jù)來源:公司財報

由于立昂微僅在部分年度中報與年報中披露部門毛利率,故季度數(shù)據(jù)為采用半年度數(shù)據(jù)推算得出

從整體毛利率來看����,立昂微在行業(yè)內處于較高水平,僅次于龍頭信越化學�。

由于其已具備一定生產規(guī)模,營業(yè)成本相對穩(wěn)定���,故毛利受到價格影響較大��。立昂微的高定價為其硅片產品創(chuàng)造了較大的利潤空間:立昂微從硅料到硅片全環(huán)節(jié)貫通的經營戰(zhàn)略�,使得其在質量把控方面具有一定優(yōu)勢。尤其在8吋及以下半導體硅片領域�����,其憑借較為穩(wěn)定的質量獲得了略高于國內競爭對手的定價��;在重摻系列的某些優(yōu)勢品種上�����,定價甚至超過全球頭部硅晶圓供應商�����。

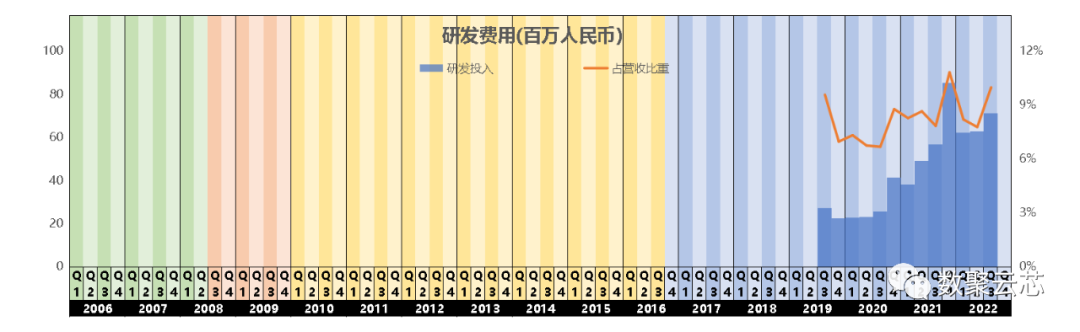

(三)研發(fā)投入

*注:

數(shù)據(jù)來源:公司財報

上圖采用集團總研發(fā)費用與總營收數(shù)據(jù)

研發(fā)投入水平多與公司所處發(fā)展階段相關:成長期企業(yè)或行業(yè)新進入者常維持較高的研發(fā)投入水平����;而成熟期企業(yè)或行業(yè)*者研發(fā)投入占比則相對下降。

立昂微在保持自身優(yōu)勢產品(如8吋及以下晶圓����、肖特基二極管產品)競爭力的同時,不斷致力于新產品的開發(fā)與業(yè)務的拓展(如12吋硅片產品與化合物半導體射頻芯片)���,研發(fā)投入一直保持在10%左右的較高水平���,為其保持長期競爭力奠定基礎����。

(四)總結

立昂微作為我國綜合型半導體企業(yè)暨硅片龍頭企業(yè)之一�,具有*發(fā)展前景。

三大模塊相互支撐��,貫穿產業(yè)鏈上下游�。立昂微作為我國為數(shù)不多的既擁有硅料、硅片制造產能��,又具有獨立設計制造分立器件與集成電路芯片能力的半導體企業(yè)���,其半導體硅片、半導體功率器件與化合物半導體射頻芯片三大業(yè)務模塊相互支撐����,強大的供應鏈控制與豐富的產品組合為其帶來較強的定價能力與利潤空間。

核心產品優(yōu)勢突出���,毛利率富有競爭力�。立昂微在半導體硅片模塊8吋及以下產品優(yōu)勢突出,定價高于國內廠商����,部分重摻產品定價高于國際龍頭廠商;在功率器件模塊�����,其肖特基二極管產品屬于中高端產品����,在生產技術、產品質量�、成本控制等方面均具有較強競爭優(yōu)勢;在化合物半導體射頻芯片模塊�����,其6吋砷化鎵微波射頻集成電路芯片具有完整工藝線���,雖暫時處于虧損狀態(tài)���,但隨著制造工藝的成熟與客戶認證的完成,具有廣闊發(fā)展前景�。

半導體行業(yè)“超級周期”繼續(xù)�,需求持續(xù)強勁����。雖然由于全球宏觀局勢變化以及疊加疫情影響,經濟不確定性增加��,但整體呈現(xiàn)加速復蘇態(tài)勢����;同時汽車電子、5G�����、AI��、大數(shù)據(jù)等的發(fā)展帶來新的增長機遇���,半導體行業(yè)發(fā)展勢頭依然*。

硅片龍頭謹慎擴產�����,創(chuàng)造國產替代機會����。目前國際龍頭硅片企業(yè)均秉持相對謹慎的擴產政策����,硅片總體供不應求���,景氣周期將持續(xù)一定時間����,為國內供應商創(chuàng)造國產替代機會�。立昂微近年來積極擴產,營收規(guī)模增長速度超過行業(yè)平均水平���,有望持續(xù)擴大影響力�����。

作者:張朦月(實習生) 復旦大學

免責聲明:本文采摘自“半導體綜研”�,本文僅代表作者個人觀點��,不代表薩科微及行業(yè)觀點���,只為轉載與分享��,支持保護知識產權����,轉載請注明原出處及作者,如有侵權請聯(lián)系我們刪除���。